Alenka MSCI Russia апрель 2025. В глазах рынка акции сегодня это бесполезный инструмент

Поздравляем всех с Днём Капиталистического Труда!

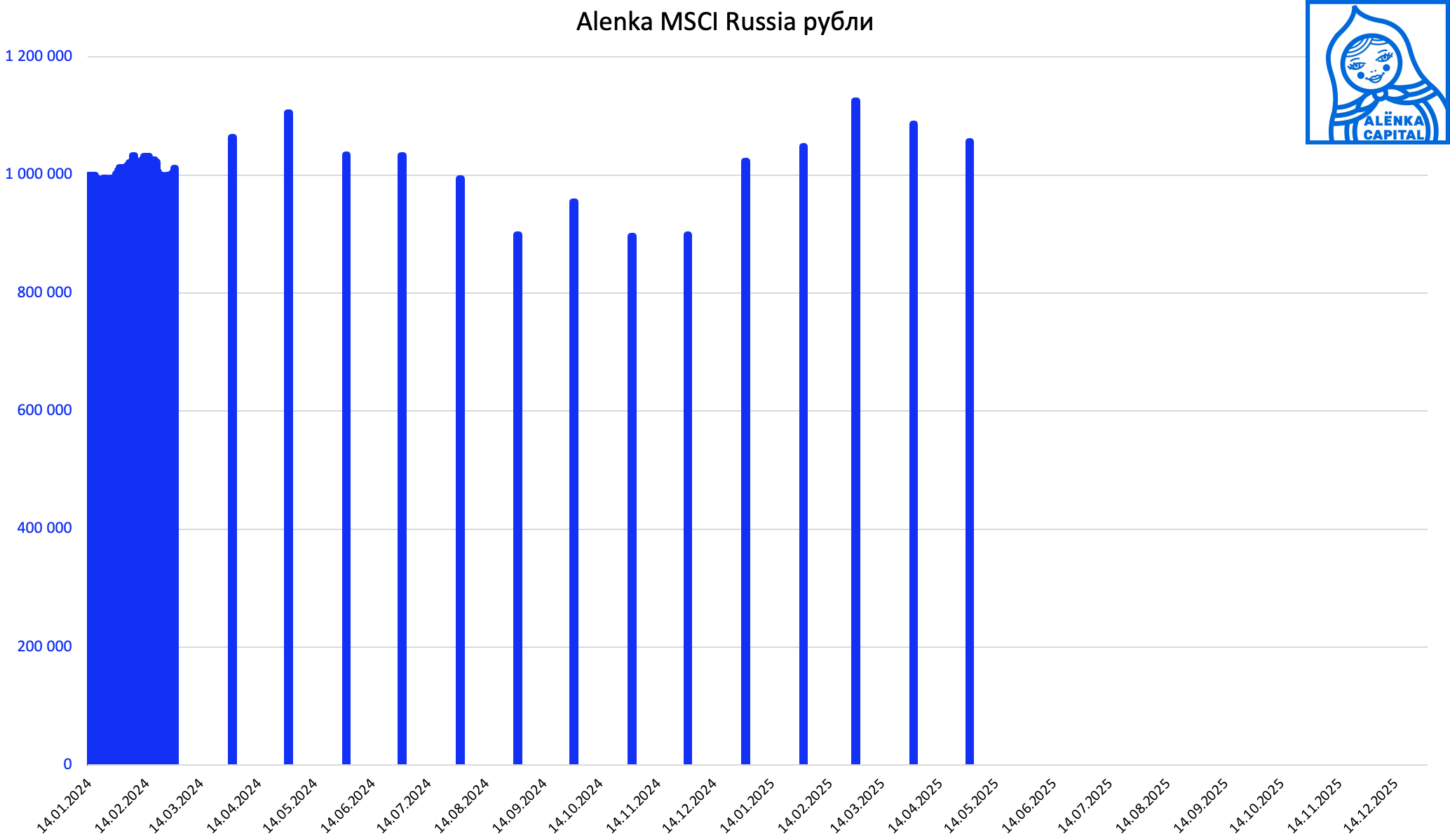

Индексная стратегия чуть упал за апрель. За 16 месяцев, кажется, российских рынок акций проиграл всем инструментам. За календарный год индексные инвесторы потеряли примерно 5%. Усталые и измученные они уже мрачно шутят про мир, правда есть риски, что альтернатива в виде санкций в 500% на наш нефтяной экспорт практически одномоментно сотрет примерно треть цены в долларах в "надежных" рублевых инструментах с фиксированной доходностью - вклады, LQDT, ОФЗ и т.п. Акции еще могут сохранить какую-то стоимость, тем более в рублях.

В апреле ничего не делали, хотя надо было сократить на 2 акции позицию в Полюсе после сплита.

Сделаем в мае.

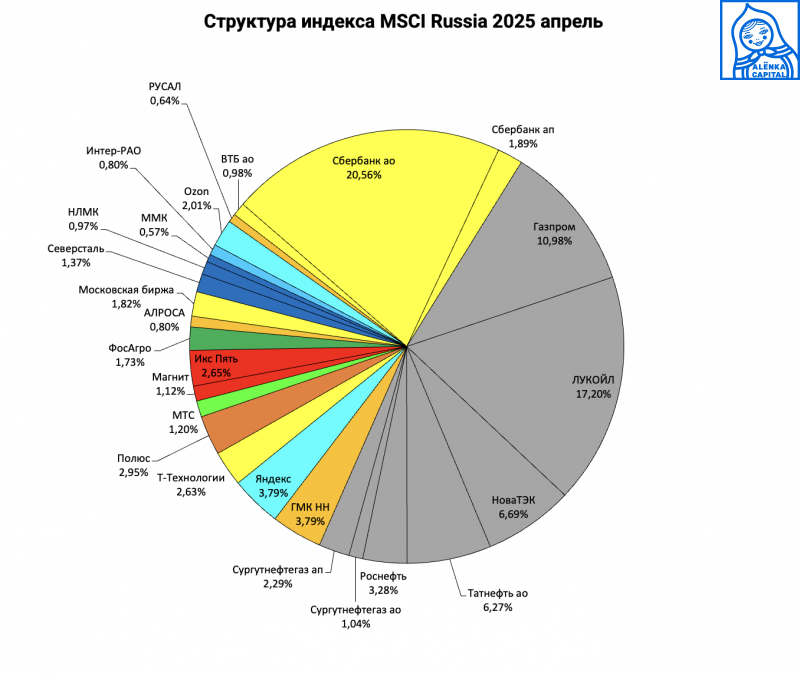

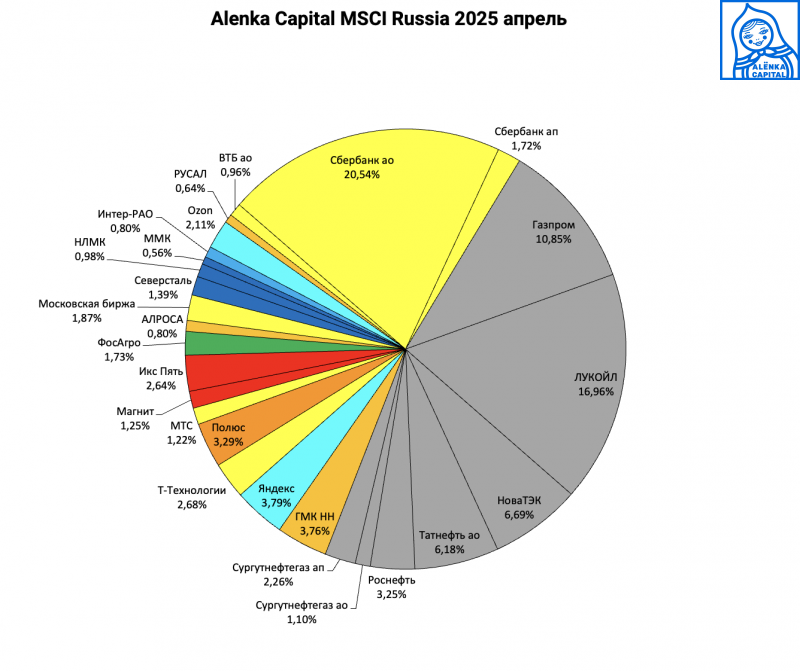

Структура индекса и стратегии:

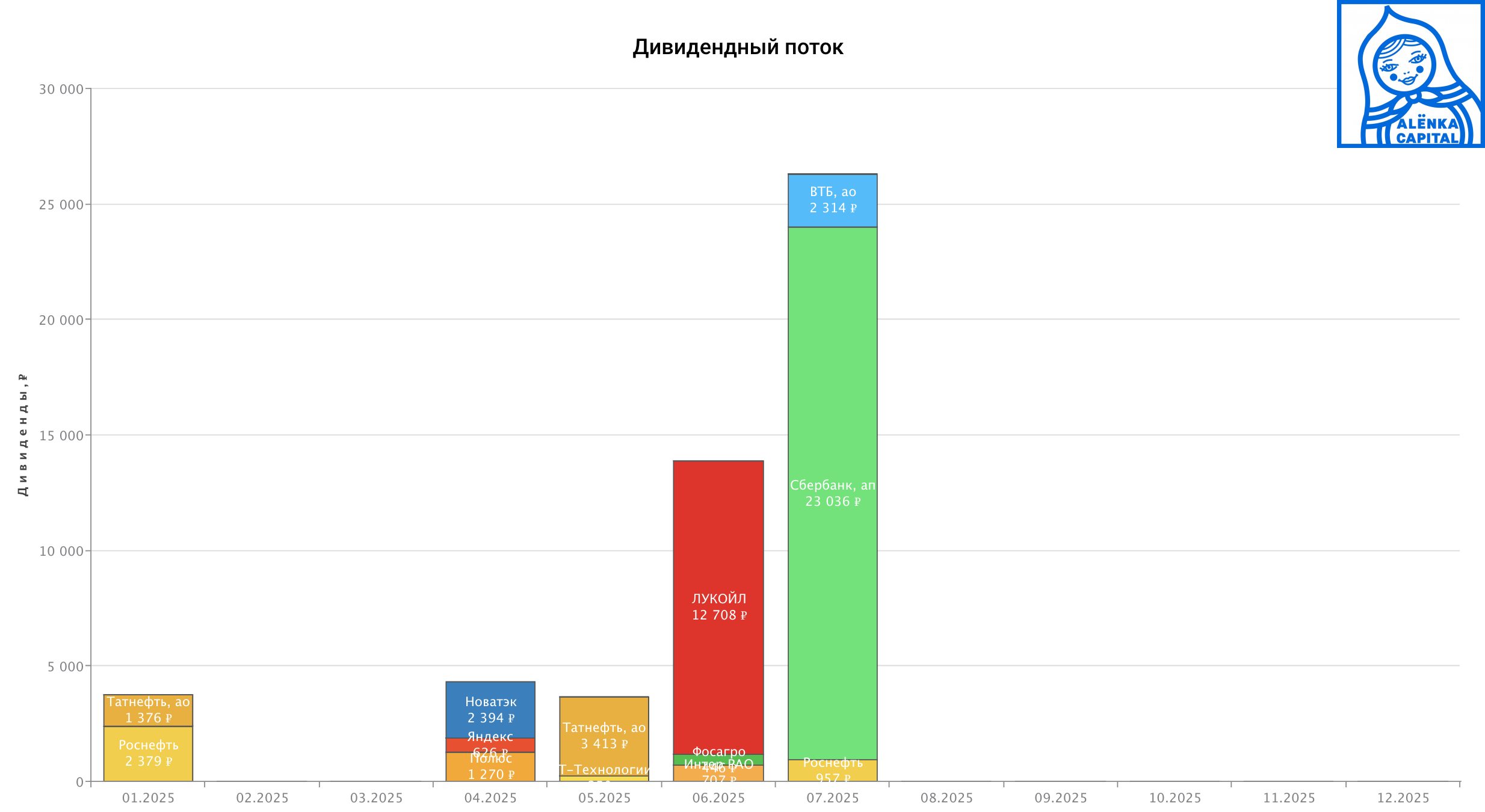

Приходили дивиденды по Полюсу и по Яндексу.

Но основные дивиденды летом. Исходя из это диаграммы вы можете примерно прикинуть в каких пропорциях выплаты дойдут до рынка.

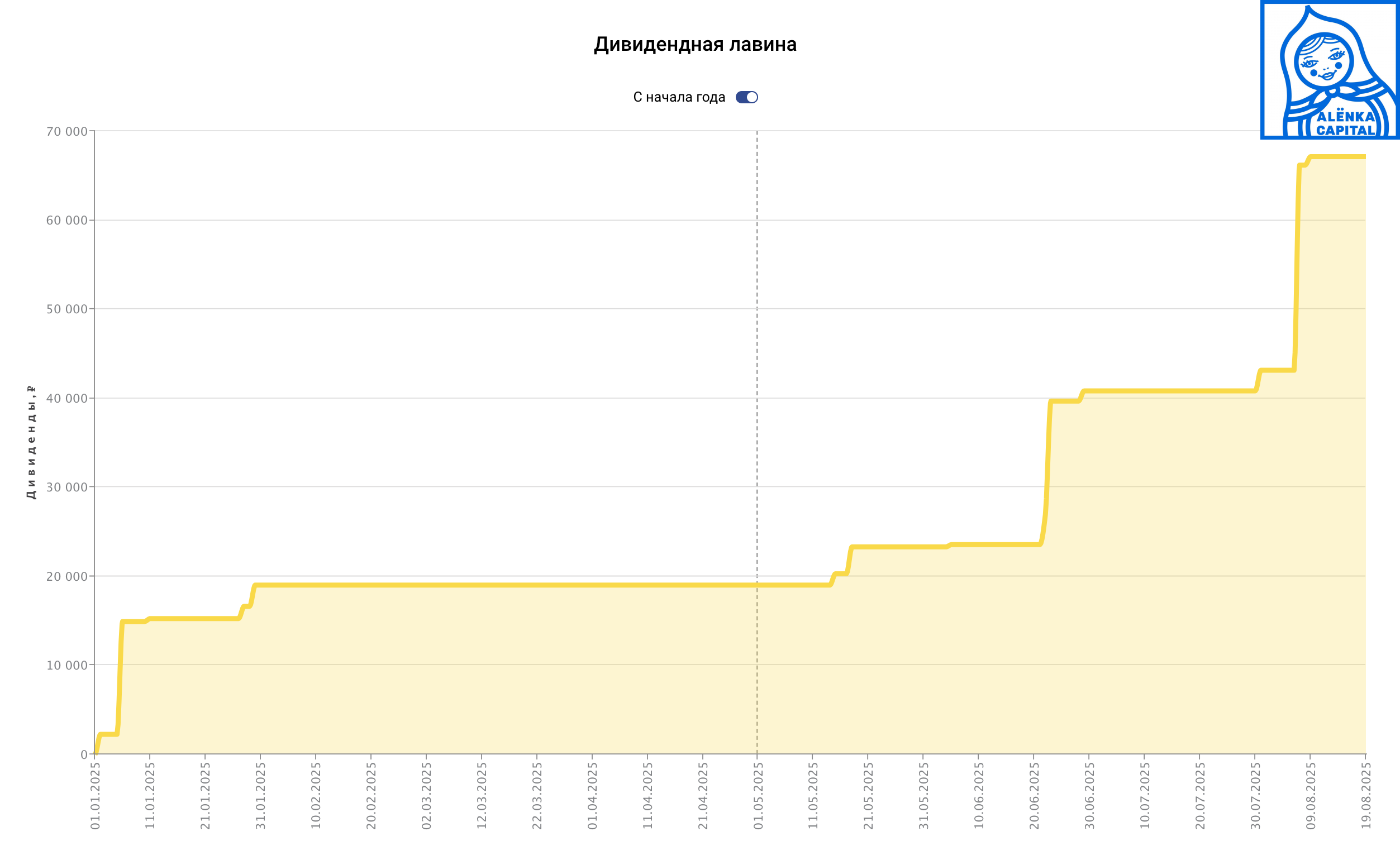

Дивидендная лавина уже больше 6%.

Мы все реинвестируем по правилам стратегии, а вот как поступят другие инвесторы? Им уже не так хочется инвестировать в акции?

Характерным симптом рыночных настроений - бредовые статьи на пике рынка год назад аж про 6 или 7 трлн дивидендов, с однозначным посылом, об их притоке на рынок, в этом году почему-то никем не пишутся - нет мотивации. Повторим, реально можно рассчитывает на несколько сотен миллиардов рублей.

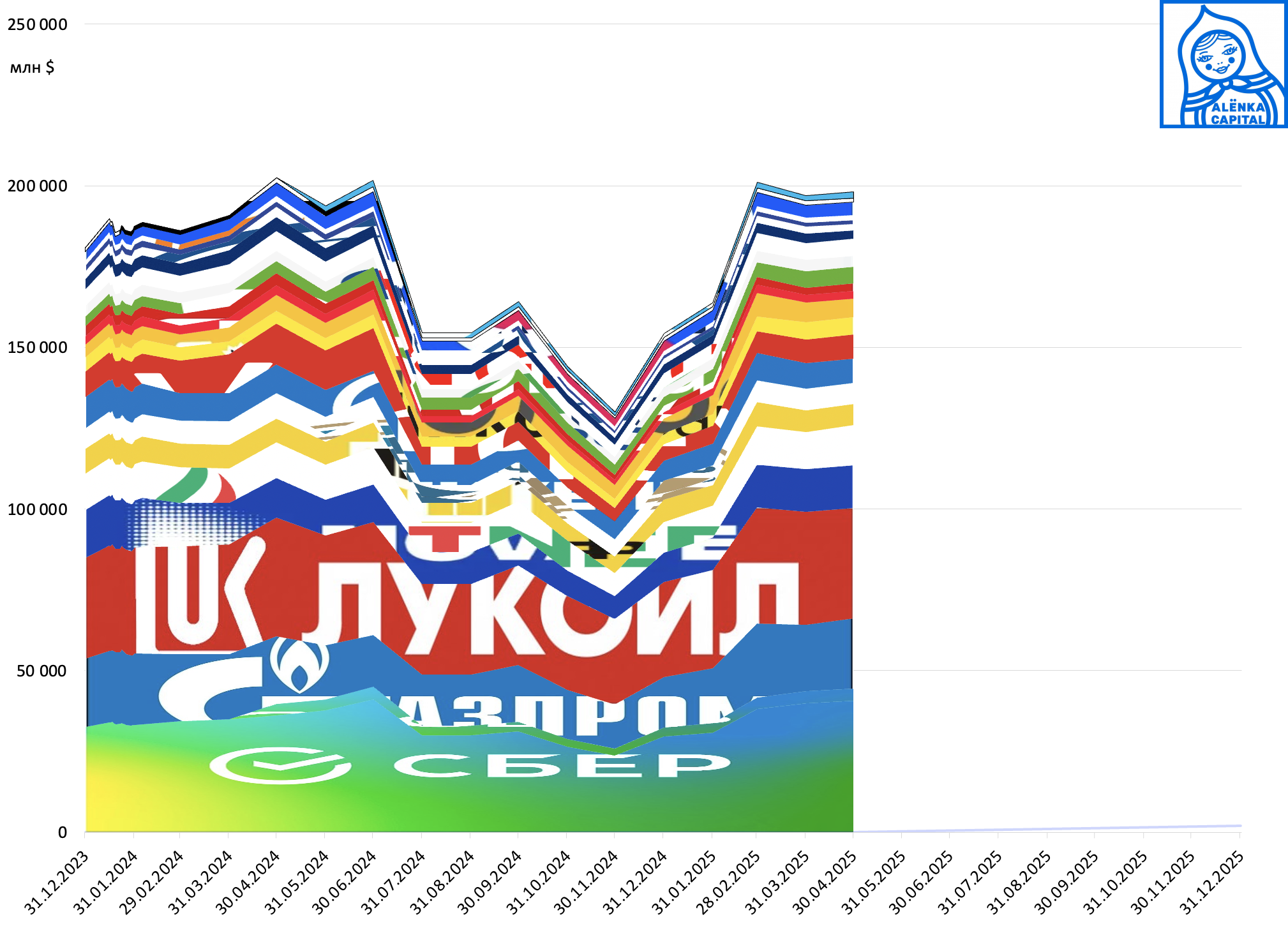

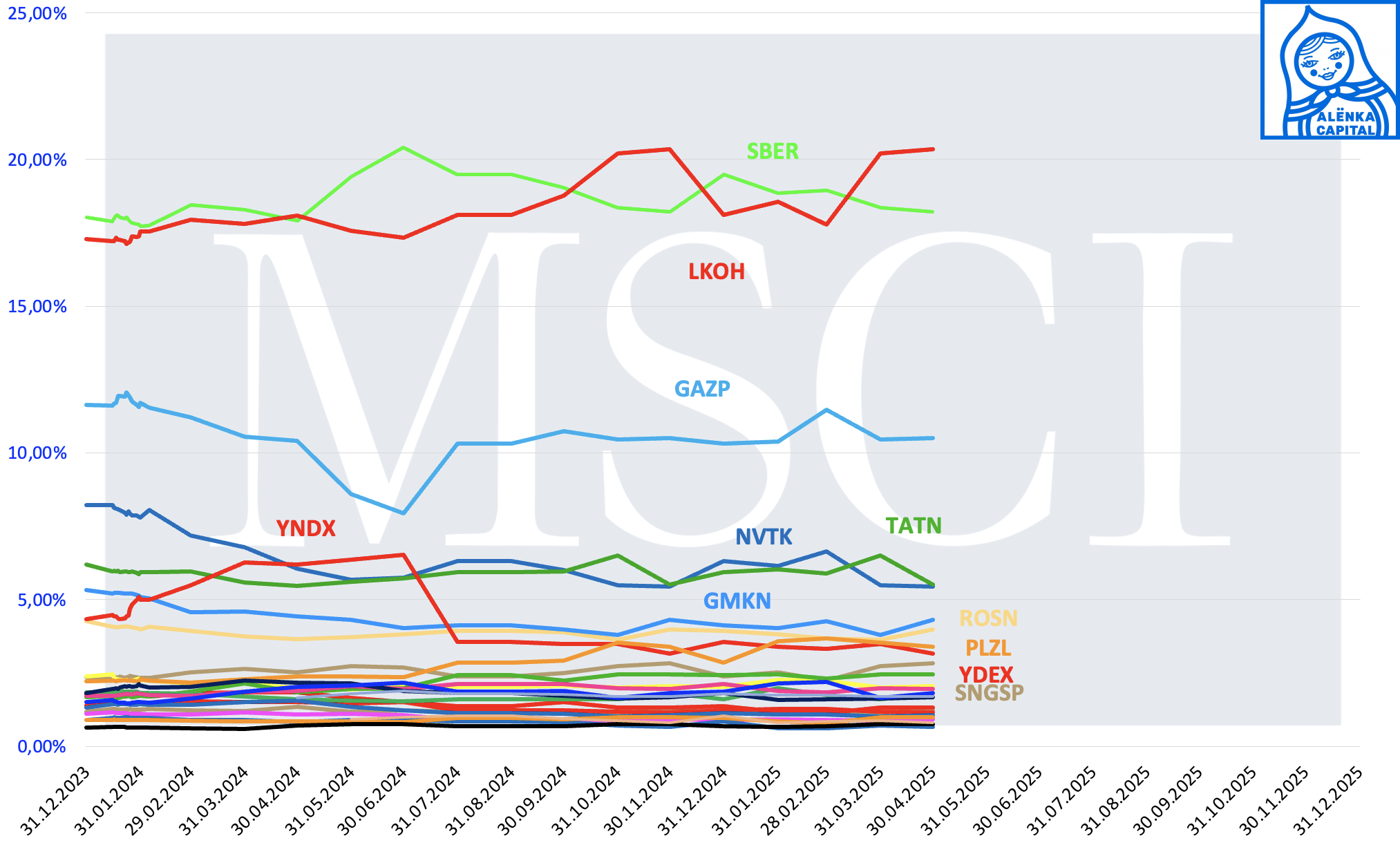

Динамика индекса с учетом долей, показывает, что драйвит индексную корзину и даже "народные портфели".

Веса, Газпром сильно потерял в статусе за последние три года.

Ну что же, выглядит пока как возня в песочнице, для краткосрочных инвесторов. Хотя задним числом, наверное, была хорошая точка входа осенью-зимой 2024 на обвале вызванном высокими ставками.

И все же, не забываем, что ядро индекса дешевое, а дивиденды потихоньку будут поступать на рынок.

Комментарии

Andrew S1

Элвис, а как 500% санкции могут стереть треть цены в долларах? "правда есть риски, что альтернатива в виде санкций в 500% на наш нефтяной экспорт практически одномоментно сотрет примерно треть цены в долларах в "надежных" рублевых инструментах с фиксированной доходностью - вклады, LQDT, ОФЗ и т.п."

Кирилл Буробин

Девальвация. Сегодня Доллар 80, после введения таких санкций 110, вот и потеря трети в один момент

Andrew S1

Спасибо) Глупый вопрос)

Андрей Макшанов

Дык а что мешает сбалансировать депозит за счет инструментов в валюте? И при 500% имхо акции в пол укатают.

Валентин Гаврилов

в Китае укатали при трехзначных пошлинах?

Алексей Счастливый

По иронии 1 мая в день труда, у нас предпочитают отдыхать )))

Дмитрий Донецкий

Трудиться у мангала)

Артем Мазалов

Дмитрий ВТБ в дивидендный рантье уже взяли?

Дмитрий Донецкий

нет, ничего не менял на праздниках

Элвис Марламов

Счет уже 1,021 млн

Элвис Марламов

Думал уже не увижу в этом сезоне этот пост с мифическими триллионами дивидендов ) Москва. 5 мая. ИНТЕРФАКС - Дивиденды компаний на Московской бирже в весенне-летний сезон 2025 года могут составить порядка 2,7 трлн рублей, подсчитали аналитики SberCIB Investment Research. Как правило, в этот период выплачиваются дивиденды за весь прошлый год, за второе полугодие, за четвертый квартал прошлого года или за первый текущего. Всего в 2025 году, полагают эксперты, в виде дивидендов будет выплачено около 4 трлн рублей - это на 24% меньше, чем в прошлом году, но больше, чем в любом из предыдущих. В расчетах для 2025 года они брали только дивиденды компаний, деятельность которых анализируют в SberCIB или по которым учитывается консенсус-прогноз. Лишь 600 млрд рублей из 4 трлн рублей придется на акции, которые доступны в свободном обращении и не заблокированы у иностранных инвесторов. "При этом мы ожидаем, что физические лица получат примерно 300 млрд рублей, или 8% от общего объема дивидендных выплат. Объемы реинвестирования, вероятно, будут скромными в связи со все еще высокими ставками", - пишут аналитики в обзоре. По их оценкам, в первом квартале 2025 года было выплачено около 778 млрд рублей дивидендов, во втором их будет порядка 850 млрд рублей, в третьем - около 1,8 трлн рублей, а в четвертом - 500 млрд рублей. На весенне-летний дивидендный сезон придется порядка 65% из общей годовой суммы. Как отмечают эксперты, традиционно большие выплаты придутся на нефтегазовые компании - почти 1 трлн рублей. В этом году сопоставимый объем обеспечит и финансовый сектор. Наибольший объем дивидендов среди анализируемых аналитиками SberCIB компаний ожидается от "ЛУКОЙЛа" (MOEX: LKOH) - 375 млрд рублей, X5 - 176 млрд рублей, "Роснефти" (MOEX: ROSN) - 156 млрд рублей и "НОВАТЭКа" (MOEX: NVTK) - 142 млрд рублей. Рекордсменом, между тем, станет Сбербанк (MOEX: SBER): рынок ждет от него выплаты 786,9 млрд рублей.